Como siempre a finales de un año antiguo y a principios del año nuevo se hacen resúmenes, top lists, rankings, clasificaciones, etc. de todo tipo de cosas. Así también nosotros hacemos nuestro resumen del año 2021. Sin duda, un año todavía marcado por la pandemia del COVID-19, pero ya con una recuperación de la economía respecto al 2020.

Baker Tilly salta al primer puesto como asesor en M&A en el sector tecnológico

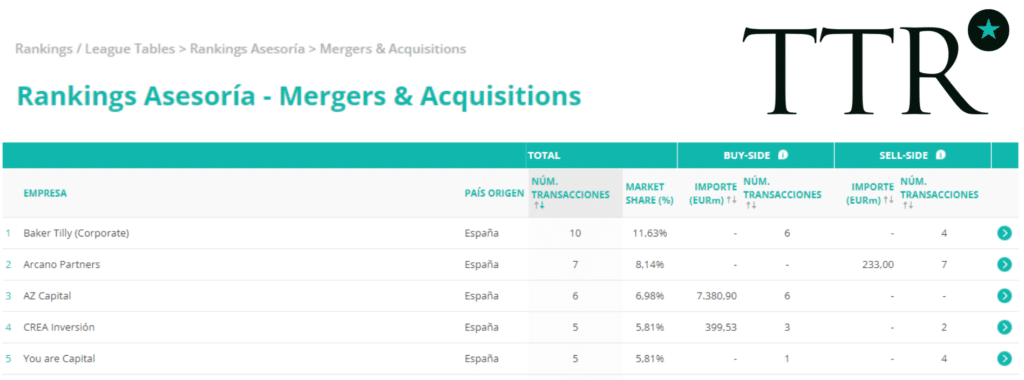

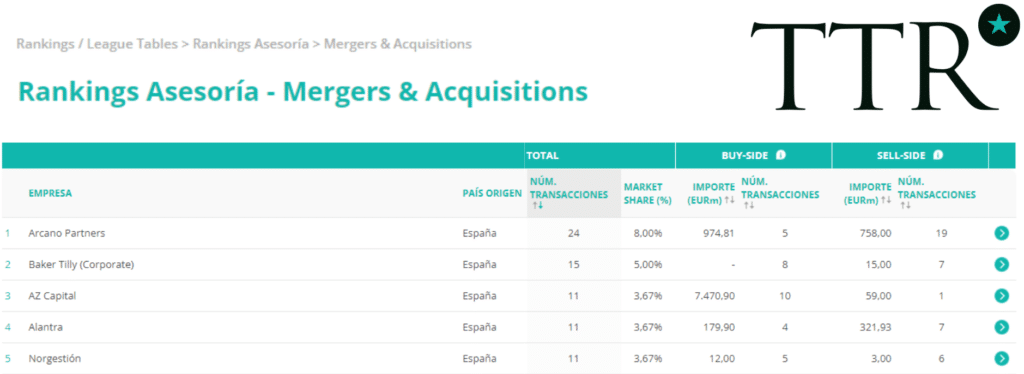

En la península ibérica, Baker Tilly Tech M&Aha asesorado este año en un total de 17 operaciones (15 de ellas de carácter público), 8 operaciones en buy-side y 9 operaciones en sell-side. Con 10 de las 17 operaciones en el sector tecnológico, ocupamos el primer puesto por número de operaciones en este sector y el segundo puesto en general según la base de datos Transactional Track Record (TTR).

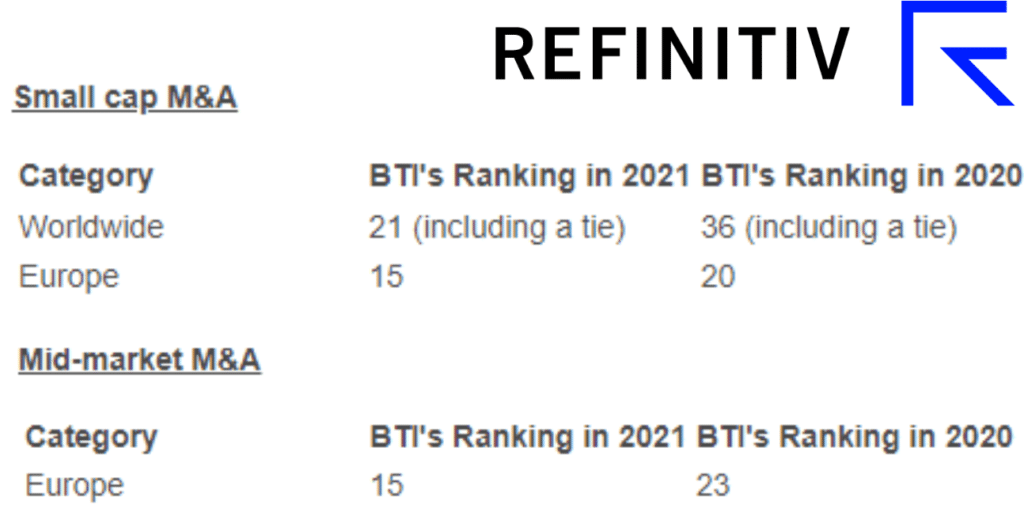

Baker Tilly sube en 2021 hasta la posición 15 en Europa entre los asesores de M&A en “small&mid market”

Según el ranking Europe M&A Review realizado por Refinitiv, Baker Tilly International ha estado en el año 2021 en la posición 15 (por número de transacciones realizadas), tanto en el mercado de baja capitalización (132 deals) como en el Mid-Market (133 deals).

El valor diferencial de nuestro equipo

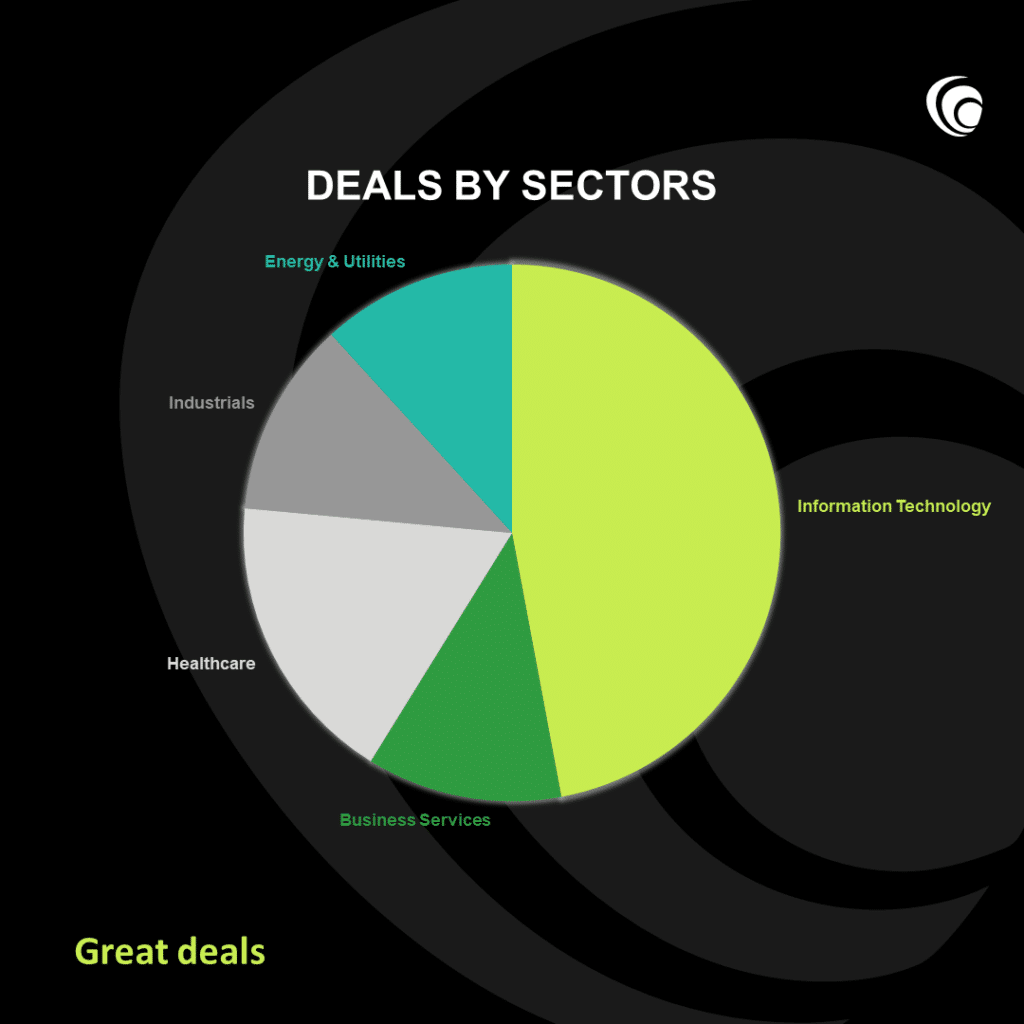

Las transacciones asesoradas por el equipo de Baker Tilly Tech M&Adurante el 2021 reflejan los valores de su oferta principalmente orientadas para las PYMES:

- Conocimiento sectorial especialmente en el sector tecnológico siendo el líder por números de transacciones.

- Alcance internacional: 6 transacciones han tenido protagonista a una entidad internacional.

- Servicio integral: completando el asesoramiento de M&A con el legal y servicios de transacciones, aportando agilidad y coordinación.

- Versatilidad en tipo de operación y tipo de inversor: balance entre sellside y buyside. Habituados a negociar con todo tipo de inversores como capital riesgo, inversor estratégico y family office.

A continuación, vamos a hablar de las operaciones más destacadas de cada tipo de asesoramiento que hemos realizado durante este 2021.

Sell-side:

- Externalia, empresa de software para la gestión de CAE ha sido adquirida por BSG holding en un proceso de Buy&build en el ámbito de las soluciones empresariales. (+info)

- Dapda Motor Digital, empresa especializada en soluciones digitales y servicios para la automoción, ha sido adquirida por MotorK en un movimiento empresarial que pretende ampliar el alcance geográfico de MotorK en España. (+info)

- BCN Science, dedicada a la comunicación y tecnología sanitaria en Madrid, LATAM y Europa Central, fue adquirida por Evidenze Group Europe con intención de acelerar la expansión internacional. (+info)

- Cannabinoids Spain, especializada en activos farmacéuticos procedentes de plantas medicinales, fue adquirida por Grow Group PLC, que permite a Cannabinoids cumplir sus objetivos a largo plazo y a Grow Group mejorar su posición en el sector de cannabis medicinal entrando en el mercado español.

- Baratz, líder nacional de software de bibliotecas, fue adquirido por TSS, especialista en fusiones y adquisiciones de Software verticales. (+info)

- Primera Linea Visual, especializada en publicidad en el lugar de venta, fue comprada por el Grupo La Plana. (+info)

- Macrolibros fue adquirida por Graficas Ceyde en febrero de 2021 con el objetivo de aumentar su base de clientes y expandirse a nuevos verticales de negocio. (+info)

- Un grupo empresarial especializado en la distribución de productos de construcción y de acabados de interiorismo (suministro para obras, construcción, sanitarios, cocinas, pavimentos, suelos, etc) fue adquirido por una firma de private equity especializada en la compra, gestión y venta de compañías industriales y de servicios en el segmento “low market” em diciembre de 2021.

- Empresa con larga experiencia acreditada por su servicio de asesoramiento y administración de medicamentos y productos para la salud fue comprada por un inversor privado mediante el soporte de un private equity a finales de diciembre de 2021.

Buy-side

- Dili Trust, proveedor de soluciones de software para corporate governance, adquirió en julio Gobertia para ampliar el mercado a España y Latinoamérica y da acceso a los clientes de Gobertia a las soluciones que ofrece DiliTrust. (+info)

- Un family office internacional de origen neerlandés ha realizado durante el mes de abril de 2021 su primera inversión en España inyectando capital en Feltwood Ecomateriales, empresa de tecnológica de envases con ecomateriales, que así además adquirirá apoyo en el desarrollo del negocio internacional. (+info)

- BSG-Clavei, especialista para software en el sector del calzado y textil, adquirió en enero el 100% de SG Software, distribuidor oficial de Wolters Kluwer en Almería. El grupo dispone así del mayor equipo de especialistas en las soluciones de Wolters Kluwer con más de 25 años de experiencia. (+info)

- En marzo del mismo año BSG-Clavei compró Clave Sistemas informáticos, especialista en desarrollo e implementación de soluciones informáticas para el agroalimentario. Refuerza así su crecimiento inorgánico fortaleciendo su posición como fabricante de software para el sector agroalimentario. (+info)

- Henko Partners, fondo de capital riesgo español fundado a principios de 2021, cerró en diciembre sus dos primeras operaciones de compra, adquiriendo las empresas gallegas Mmypem y Teiga-TMI. Mmypem está especializada en servicios de puesta en marcha para plantas de generación de energía y Teiga TMI presta servicios eléctricos y mecánicos principalmente para el sector energético e industrial. Henko Partners pretende crear un grupo internacional de ingeniería y servicios técnicos con foco en la transición energética y la digitalización. (+info)

- En diciembre se acordó la fusión de valantic con ABACO Consulting. Para poder satisfacer todas las necesidades de sus clientes y alcanzar sus propias ambiciones de crecimiento, valantic une ahora sus fuerzas con uno de los principales SAP Gold Partners de Portugal, Abaco Consulting. (+info)

- En el año 2021, el Private Equity Accel-KKR cerró su primera operación en España adquiriendo una de las empresas de capital privado de software más activas en Europa: Endalia. Desde 2013, cuando Accel-KKR estableció su presencia europea, ha completado en la región de EMEA 52 inversiones. (+info)

- En este 2021 se ha acordado la compra de Alumipres por parte del inversor Vergara Industrial. Gracias a la operación, Vergara Industrial continúa con éxito su estrategia de crecimiento en el sector industrial, generando sinergias con el resto de sus negocios.