Capgemini, consultora tecnológica francesa, ha adquirido recientemente Altran. En el presente post estudiamos a Altran, su historia y sus estados financieros, desde la óptica de las finanzas corporativas y analizamos la valoración que Capgemini le ha otorgado.

QUÉ ES ALTRAN

Altran es una empresa de consultoría europea fundada en Francia en 1982. Actualmente es considerado como líder global en servicios de ingeniería e I+D (ER&D), ofreciendo a sus clientes una nueva forma de innovar desarrollando productos y servicios del mañana.

Durante sus primeros años ayudaron a clientes como TGV o Airbus aprovechando la alta demanda de ingenieros expertos en soluciones de alta tecnología que existía en ese momento.

Con tan solo 5 años de historia ya había conseguido multiplicar su negocio por diez y comenzó a diversificar sus actividades en otros sectores como la automoción o el energético.

En los años 90, comenzó su expansión internacional llegando a países en Europa y América con más de 6.100 consultores en 12 mercados.

Tras superar las dificultades que la burbuja de las puntocom supuso, Altran se restructuró en torno a cinco industrias: automoción, infraestructura y transporte; aeronáutica y defensa; energía e industria; servicios financieros; y telecomunicaciones.

Posteriormente a través de diferentes fusiones y adquisiciones, acuerdos y colaboraciones estratégicas con otras compañías, Altran logró afianzar su posición en el sector operando en más de 30 países.

En junio de 2019, Capgemini adquirió Altran en una operación corporativa de alrededor de los 4.100 M€.

VALORACIÓN DE ALTRAN

En las siguientes líneas se analiza la situación económico-financiera de la compañía con el fin de entender la valoración de la operación.

ANÁLISIS FINANCIERO

Antes de comenzar con el análisis conviene mencionar la última adquisición que Altran realizó a finales de 2017. La compra de Aricent, compañía estadounidense de ingeniería y servicios IT por 1.700 M€ supuso un importante impulso en los planes de crecimiento de Altran.

Evidentemente, esta compra afectó a sus estados financieros. Por un lado, los ingresos de 700 M€ de Aricent junto con las sinergias que se crearon, tendrán sus efectos a lo largo de los tres próximos años. Asimismo, los costes relacionados con la restructuración del grupo se asumirán en el primer año. Por otro lado, la operación se financió con recursos de terceros y un incremento de capital.

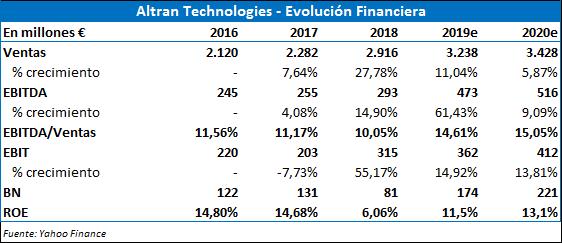

En general, los estados financieros de Altran reflejan la buena situación de la compañía. El crecimiento en ventas y EBITDA ha visto un importante impulso el año pasado gracias a la sinergia generada con la adquisición de Aricent.

Por otro lado, el margen operativo no muestra signos de deterioro e incluso se prevé que aumente en los próximos ejercicios.

En lo que respecta al beneficio neto hay que destacar su notable descenso en 2018. Explicado por los costes extraordinarios generados en su reciente adquisición no debería generar preocupación alguna pues como se ve en las proyecciones esta situación se revertirá.

El ROE, afectado por el descenso en el beneficio neto, volverá a recuperar los niveles anteriores a 2018, los cuales indican una buena rentabilidad acorde al sector e incluso algo superior a la de sus competidores.

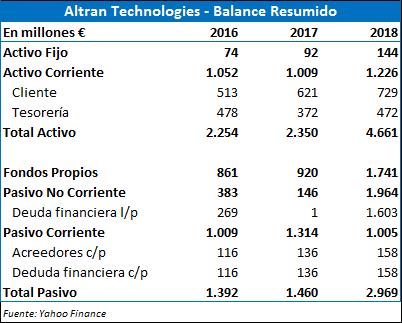

Por lo que respecta al balance se puede apreciar un fuerte incremento en el activo debido a la integración de Aricent, así como una fuerte subida de la deuda a largo plazo y de los recursos propios para financiar la operación.

El resto de las partidas no experimentan mayores cambios y permanecen estables, indicando la buena salud de la que goza el modelo de negocio de Altran.

CONCLUSIÓN

Para ganar perspectiva sobre el precio acordado en la operación se han tomado los múltiplos de otras transacciones del sector de consultoría, auditoría e ingeniería. Puesto que estos datos corresponden a empresas no cotizadas, se ha realizado un ajuste por iliquidez del 30%, con el fin de que las magnitudes resulten comparables.

Según estos números, puede comprobarse que la compra de Altran por parte de Capgemini no se aleja en exceso de las ocurridas en el sector, mostrándose en sintonía con los resultantes de la transacción analizada.

Por lo tanto, se puede afirmar que la valoración de 5.000 M€ de Altran resulta razonable y acorde a la tendencia del sector.

En la actualidad, la cotización de los títulos de Altran se sitúa en torno a los 14 dólares por acción, precio al que anunció la OPA Capgemini.