En Baker Tilly pensamos que el conocimiento tiene que ser un bien compartido, la toma de decisiones bien informada es una práctica que vivimos y compartimos, por eso te invitamos a descubrir el apasionante mundo del M&A.

¿Qué es el direct lending o fondos de deuda? Definición, tipología y ejemplos

¿Qué es el Direct Lending?

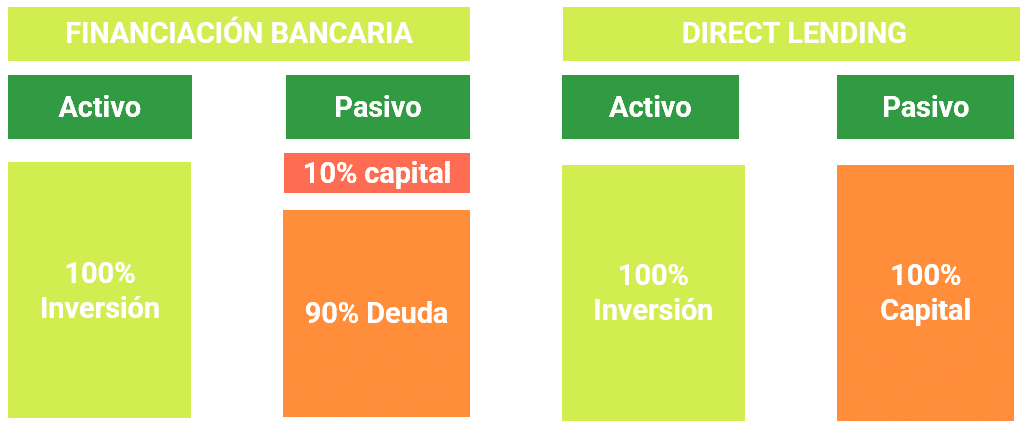

El Direct Lending o Fondos de Deuda es una forma directa de financiación a la empresa, sin intermediación de entidades financieras. Tiene como actores a fondos de inversión, que otorgan préstamos a empresas con el objetivo de conseguir rentabilidad al capital de sus inversores.

Esta financiación alternativa a la banca, consolidada en países como EEUU y Reino Unido, está adquiriendo más fuerza en España. Al principio, estos fondos eran internacionales o presentaban participación extranjera, aunque poco a poco han ido surgiendo fondos con origen español.

El P2P lending y las plataformas de crowdlending son a veces consideradas como parte del sector del DL.

¿Cómo funciona el Direct Lending?

Por un lado, los prestatarios suelen ser empresas pequeñas o medianas (PYMES) en lugar de grandes empresas cotizadas o grandes corporaciones que ya, por ejemplo, tienen acceso a emisión de bonos corporativos.

Por otra parte, los prestamistas pueden ser personas o familias con grandes patrimonios o empresas de gestión de activos. Sin embargo, sólo considerarán los préstamos por encima de 5M€, por lo que los préstamos directos se centran principalmente en los prestatarios del mercado medio.

¿Por qué el DL es más flexible y ágil que la Financiación Bancaria?

La Financiación Bancaria exige más regulación en comparación a la que presenta el Direct Lending, lo que provoca una mayor rigidez y limitaciones para la primera, siendo en muchos casos menos atractiva.

Principales ventajas del Direct Lending

Entre las ventajas del Direct Lending se encuentran:

- La flexibilidad para adaptarse a las necesidades

- La generación de flujos del prestatario

- Las garantías son claramente menos exigentes para las empresas que los préstamos sindicados o los valores

- El plazo de amortización es mayor y generalmente en forma de “bullet” (100% al final del período)

- No se encuentran sometidos a la normativa bancaria, lo que les permite obtener mayor rapidez la financiación necesaria

Hay que tener en cuenta que el coste del direct lending suele estar por encima del bancario. Además en ocasiones es necesario llevar a cabo una auditoria para recibir el capital y en ocasiones, los fondos suelen condicionar la financiación a tener un puesto en el Consejo de Administración en la empresa prestataria.

Diferencias con el Capital Riesgo

- No supone dilución de la participación

- No infiere en la gestión de la empresa

- No te obliga a una salida conjunta después del proceso de inversión

- Proceso de negociación más sencillo y ágil

- Menor coste. El capital siempre es la financiación más cara

Usos del Direct Lending

- Para desarrollar un plan de crecimiento basado en adquisiciones

- Para financiar inversiones en Activos fijos altas (nuevas plantas, etc.)

- Para la recompra financiada de accionistas minoritarios

- Pago de dividendo extraordinario

- Refinanciación de un pool bancario a corto y muy atomizado

Fondos Direct Lending en España

En el 2014 varios fondos como Bravo capital, Iberian Private Debt o Aria Capital empezaron a operar bajo la modalidad de direct lending en nuestro país.

Bravo capital fue fundado en noviembre de 2013 por los fondos estadounidenses Avenue Capital y JZ Capital, y en enero de 2014 empezó a operar en nuestro país.

Tiene como objetivo, complementar a la banca otorgando prestamos direct lending. Bravo cerró el ejercicio 2014 con más de 300 millones de euros en operaciones financiadas.

Uno de los primeros fondos creados en nuestro país, tiene compro protagonistas al americano Muzinich, gestoraespecializada en financiación alternativa y Arcano, firma independiente de asesoramiento financiero crearon un fondo que aspira a lograr hasta 300 millones de euros para conceder préstamos de hasta siete años entre 15 y 25 empresas de todos los sectores.

El fondo denominado Iberian Private Debt , invierte en préstamos y emisiones privadas de crédito de compañías españolas y portuguesas saneadas y está dirigido a inversores institucionales, Family Office y Banca Privada.

“El vehículo está pensado para apoyar a las empresas en su crecimiento, internacionalización y actividad exportadora” afirma Diego Gutierrez.

Renta 4 Banco y AFI, crearon en Junio de 2014 un fondo de direct lending gestionado por Aria Capital, la joint venture creada por Renta 4 Banco y Afi, cuyos partícipes son inversores institucionales nacionales e internacionales. El volumen del fondo es de €200M.Prestan a empresas de entre 50 y 500 millones de facturación anual de cualquier sector, excluyendo solo financiero, inmobiliario y tecnologías incipientes.

Bankinter no ha querido quedarse atrás y en el año 2014 decidió impulsar los préstamos directos a empresas uniéndose con la gestora de fondos Magnetar Capital. Posteriormente, en vista del éxito firmó otro acuerdo con Mutua Madrileña.

Solicita información

Si quieres comprar o vender una empresa, o necesitas mas información sobre nuestros servicios, no dudes en contactar con nosotros a través del formulario.

O si lo prefieres, llámanos al: