La startup catalana Keonn Technologies ha recibido recientemente una ronda de financiación de 1,32 millones de euros. La compañía se dedica al desarrollo de productos de identificación por radiofrecuencia o comúnmente conocida RFID.

Nuestros analistas expertos en finanzas corporativas han querido investigar más acerca de este sector, analizando la venta de empresas más destaca y reciente a nivel internacional.

Una inyección de 1,32 millones para Keonn

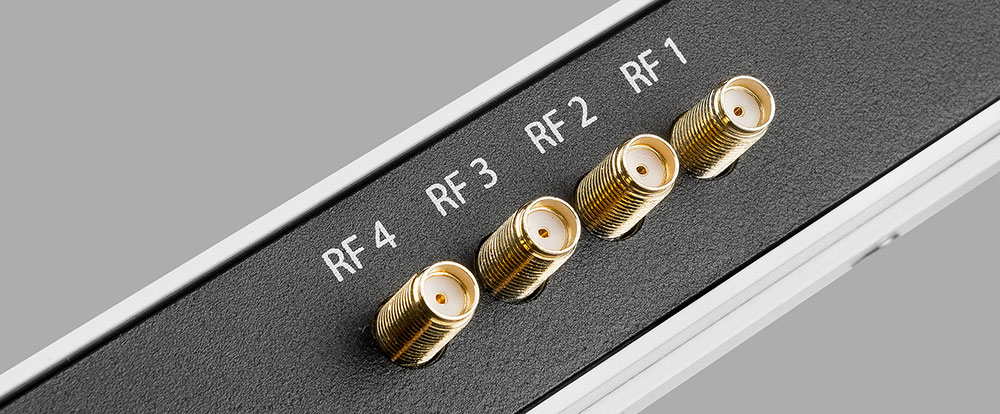

Keonn Technologies, con sede en Barcelona, es una startup especializada en el desarrollo de productos de software y hardware RFID de identificación por radiofrecuencia. Trabaja para diferentes sectores como minoristas, atención médica, bibliotecas, industria o logística, entre otros. También proporciona componentes RFID UHF, como antenas, multiplexores y lectores para cualquier industria.

En cuanto a sus datos financieros, en el último año ha obtenido unos ingresos de 2,14 millones de euros, conformando un EBITDA de 130.000 euros.

El 31 de enero del 2019 Keonn cerró una ronda de financiación de aproximadamente 1,32 millones de euros, suscrita por las firmas españolas Inderhabs Investments, Investgut, y otros inversores no identificados. Su última ronda constaba del año 2015, donde recibió una inyección de 1 millón de euros para acelerar su expansión internacional, reforzar el desarrollo de productos y ampliar su cartera de patentes.

Venta de empresas a nivel internacional

Estas son las operaciones de venta más destacadas entre empresas internacionales:

1. BioStore

BioStore (Newcastle) es un proveedor de soluciones de gestión de identidad. Proporciona autenticación integrada para una variedad de aplicaciones, incluyendo registro electrónico, impresión y copia, administrador de contraseñas, inicio de sesión en ordenadores, catering sin efectivo, administrador de visitantes, control de acceso, administración de bibliotecas o sistemas de casilleros.

Con más de 3 millones de usuarios diarios, BioStore es reconocido como el proveedor líder de administración de identidades en el Reino Unido, que ofrece autenticación segura mediante RFID, Mifare, iClass HID, tarjetas de banda magnética, PIN o código de barras, entre otros.

El 7 de enero del 2019 el Grupo Iris Software, proveedor de software empresarial del Reino Unido, anunció la compra de BioStore por un importe que no fue revelado.

“BioStore ha sido un líder en el suministro de soluciones innovadoras de administración de identidades y servicios de catering sin efectivo para escuelas y empresas durante muchos años. Estamos encantados de ser parte de IRIS Software Group, donde podemos crear integraciones aún más estrictas entre nuestras respectivas carteras galardonadas e innovar aún más”, dijo Nigel Walker, director gerente de BioStore, tras la operación.

2. Paragon Medical

Paragon Medical diseña, valida y fabrica estuches y bandejas, instrumentos quirúrgicos reutilizables o de un solo uso, y componentes implantables para el mercado de dispositivos médicos. También ofrece servicios de diseño y desarrollo para instrumentos ortopédicos; logística, creación de prototipos, RFID, validación de esterilización, pruebas, gestión de inventario, almacenamiento y servicios de kitting, entre muchos otros.

La empresa fue vendida a NN, fabricante de componentes metálicos para plástico, caucho y precisión. La operación se cerró el 7 de mayo del 2018 por un importe de 375 millones de dólares.

Paragon registró un crecimiento en las ventas del 11.9% a 141 millones de dólares el año pasado, en función de lo publicado por NN tras el acuerdo. Desde Paragon se espera que el acuerdo entregue 33 millones de dólares en sinergias durante tres años.

3. Verifone

Verifone, fundada en 1981 y con sede en San José (California), es una empresa que diseña, comercializa y brinda servicios de soluciones de pago electrónico para consumidores, comerciantes e instituciones financieras.

Los dispositivos y sistemas de Verifone procesan diversos pagos, incluidas tarjetas de débito basadas en PIN y firma, tarjetas de crédito, tarjetas de identificación por radio o sin contacto, tarjetas inteligentes o pago de facturas electrónicas, entre otros.

Verifone anunció el 20 de agosto del 2018 la noticia de la adquisición por parte de un grupo de inversionistas liderado por Francisco Partners, una firma líder de capital privado enfocada en tecnología. El importe de la venta ascendió a 3.400 millones de dólares.

Según los términos de la venta, los accionistas de Verifone recibieron 23,04 dólares por acción en efectivo. Como resultado de la finalización de la operación, las acciones ordinarias de Verifone dejaron de cotizar en la Bolsa de Nueva York (NYSE).

4. Elatec RFID Systems

Elatec, con sede en Puchheim (Múnich), está especializada en el desarrollo y las ventas globales de lectores/escritores sin contacto (RFID, NFC, Bluetooth) y de contacto (SmartCard). Los módulos de Elatec permiten la identificación clara de usuarios individuales en dispositivos finales y se utilizan en una amplia gama de numerosas aplicaciones y soluciones, como impresión segura, sistemas de ascensores, dispositivos de acondicionamiento físico o producción industrial, entre otros.

Los lectores desarrollados por Elatec son compatibles con todos los estándares RFID comunes en todo el mundo, lo que permite el mayor grado posible de flexibilidad en la integración de nuevos dispositivos periféricos.

El 14 de febrero del 2018 conocimos la venta de la compañía a la firma estadounidense Summit Partners. El importe de la operación no fue revelado.

“Las soluciones multiprotocolo de Elatec abordan de manera única una necesidad del mercado. Soportan más de 60 estándares de transmisión diferentes y permiten el uso de aplicaciones RFID en innumerables mercados finales”, dijo el Dr. Matthias Allgaier, Director General de Summit Partners que se unió a la Junta Directiva de Elatec.