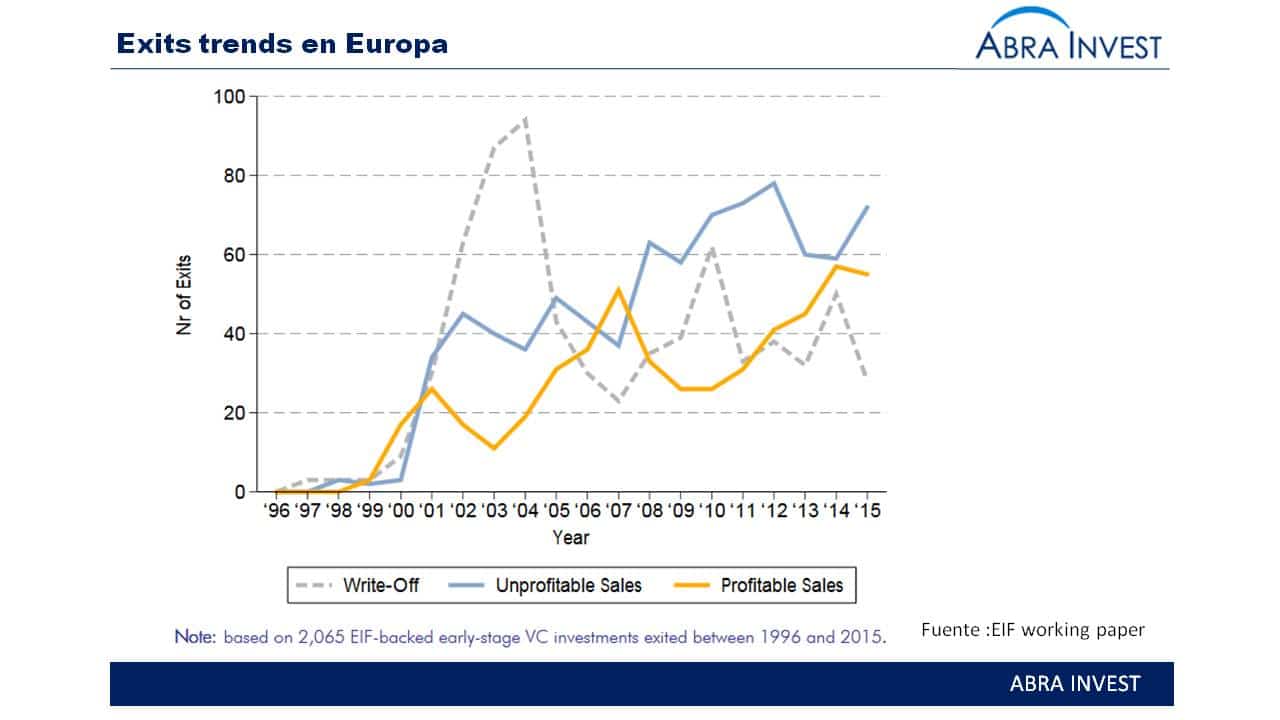

Como podemos apreciar en el informe sobre desinversiones de venture capital europeo realizado por EIF, En los últimos 10 años la inversión del venture capital europeo ha crecido de forma considerable. A partir del 2010 esos inversores empezaron a realizar salidas, alentados por la recuperación de la industria tecnológica, evidenciada por los aumentos del Nasqad y las valoraciones del capital riesgo, a la vez que había unas tasas de interés bajas.

Como podemos ver en el gráfico, la crisis de las puntocom (2001) y la crisis de deuda Europa en (2009) tuvieron un impacto negativo, dando lugar a un crecimiento de las cancelaciones, que afectó en general a todos los venture capital, con independencia de la geografía y del sector. Si bien es cierto, que Reino Unido e Irlanda son dos regiones que han sido más sensibles a estas crisis. Como ejemplo el 30% de las cancelaciones en esas crisis se produjeron en UK.

Es lógico que las crisis económicas afecten a las salidas, ya que los venture capital quieren maximiar su retorno, vendiendo cuando la valoración de la compañía es la más alta posible. Como podemos ver en el siguiente gráfico, la media de la valoración de las empresas en el año 2000 experimentó una recesión bastante considerable provocada por la crisis de las puntocom.

España, ha seguido la misma tendencia que Europa y como ya os anunciábamos en un post de hace algún tiempo, el número de desinversiones, también ha crecido durante los últimos años.

Estado de las desinversiones en España 2016 según Ascri

En España en el 2016 la desinversión, se prevé que ha llegado a una cifra de €1876M en un total de 252 operaciones. Esta cifra es un 60% inferior a la conseguida en el año 2015, año en el que se produjeron un boom de desinversiones.

El mercado mantiene las buenas condiciones para desinvertir: abundante liquidez y valoraciones atractivas. Una de las causas que ha provocado este frenazo de desinversiones es la volatilidad de la bolsa.

En cuanto al mecanismo de desinversión más utilizado (en función del volumen) fue la “Venta a terceros”(49%) seguido de la “Venta en Bolsa”(18%) y “Venta a otra entidad de Capital Riesgo”(15%).

El reconocimiento de minusvalías cae un 66% (€141Men 40 desinversiones) y se situa como el registro más bajo desde que comenzó la crisis.

Descarga aquí el informe sobre desinversiones realiado por EIF

Otros post que te pueden interesar

Strengzen y Caixa Innvierte Start, nuevos fondos Marzo 2016

Nuevos fondos capital riesgo para pymes: Meridia capital y Closa Gordon

Nuevos fondos para el 2016: Sabadell, Caixa Capital risk, Samapaita Ventures y otros

Si estas buscando inversores, ponte en contacto con nosotros. Abra-invest cuenta con un equipo experto en financiación alternativa a tu disposición. Llama al + 34 946424142 o rellena el formulario de contacto.