En Baker Tilly pensamos que el conocimiento tiene que ser un bien compartido, la toma de decisiones bien informada es una práctica que vivimos y compartimos, por eso te invitamos a descubrir el apasionante mundo del M&A.

Negociaciones de Venta en M&A: Estructura de la Operación y Estrategias

La negociación de una carta de intenciones (LOI) es una etapa fundamental en cualquier transacción comercial. Implica un examen meticuloso de varios componentes para garantizar unas condiciones favorables. En este artículo exploraremos los entresijos de la estructura del acuerdo, abordando los aspectos financieros y jurídicos que influyen en los resultados de las negociaciones de venta. Además, hablaremos de los objetivos y consejos esenciales para navegar por las negociaciones con eficacia, garantizando acuerdos mutuamente beneficiosos y empresas de éxito. Comprender estos matices es crucial para que las partes interesadas alcancen sus objetivos y fomenten colaboraciones fructíferas.

Componentes financieros

Los factores financieros son elementos cruciales en toda negociación, ya que definen la estructura y los métodos de pago del precio de compra. He aquí los principales componentes financieros que hay que tener en cuenta:

- Efectivo: La forma de contraprestación preferida por los vendedores debido a su inmediatez y certidumbre. Es crucial determinar la proporción de efectivo por adelantado, ya que afecta a la liquidez y a las estrategias de mitigación de riesgos.

- Deuda y pasivo: El precio de compra suele incluir el capital circulante y la deuda a corto plazo, siendo la deuda a largo plazo raramente asumida por los compradores. Comprender la asignación de la deuda es vital para evaluar los pasivos financieros tras la adquisición.

- Financiación del vendedor: Común en transacciones de todos los tamaños, la financiación del vendedor proporciona flexibilidad, especialmente cuando la financiación de terceros es limitada. Evaluar las condiciones de la financiación del vendedor es esencial para calibrar la implicación y la exposición al riesgo del vendedor.

- Financiación por terceros: Las empresas compradoras suelen recurrir a la financiación de terceros para financiar sus adquisiciones. Los vendedores deben evaluar las opciones de financiación del comprador para garantizar un proceso de transacción fluido.

- Acciones/Participaciones: Los vendedores pueden retener acciones de la empresa tras la adquisición, alineando así sus intereses con los del comprador e incentivando la participación continuada. Sin embargo, deben evaluarse cuidadosamente las implicaciones de la retención de acciones sobre el control y los beneficios futuros.

- Earnout: Los earnouts son pagos contingentes basados en los resultados futuros, a menudo utilizados para salvar diferencias de valoración o incentivar el crecimiento. Los vendedores deben evaluar la viabilidad de los objetivos de earnout y su impacto en el valor total de la operación.

- Acuerdo laboral: La firma de un acuerdo laboral garantiza la participación continuada del vendedor en la empresa tras el cierre, proporcionando estabilidad y continuidad durante el periodo de transición.

- Acuerdo de consultoría: Se puede utilizar un acuerdo de consultoría para facilitar la asistencia a corto plazo del vendedor en la transición, garantizando un traspaso de responsabilidades sin problemas.

- Retención: Las retenciones son fondos retenidos del precio de compra para cubrir reclamaciones de indemnización derivadas del incumplimiento de declaraciones y garantías. Comprender la duración y las condiciones de la retención es esencial para gestionar los riesgos posteriores al cierre.

- Cánones y derechos de licencia: Pueden incluirse en la transacción derechos de licencia y cánones para compensar al vendedor por el lanzamiento de nuevos productos o derechos de propiedad intelectual.

Componentes jurídicos

Las consideraciones jurídicas también desempeñan un papel crucial a la hora de configurar la estructura y la ejecución de una operación. He aquí los principales componentes jurídicos que deben tenerse en cuenta:

- Activos frente a acciones: La elección entre una compra de activos o de acciones determina la asignación de responsabilidades y las implicaciones fiscales. Los vendedores deben evaluar los riesgos y beneficios potenciales asociados a cada estructura.

- Estructura y tipo de entidad: La estructura jurídica de la entidad (por ejemplo, sociedad anónima, SRL) influye en la protección de la responsabilidad, el tratamiento fiscal y la gobernanza. Los vendedores deben considerar las implicaciones del tipo de entidad en los requisitos de la transacción y las operaciones posteriores a la adquisición.

- Ventas parciales: En algunos casos, los vendedores pueden optar por una venta parcial de la empresa en lugar de una desinversión completa. Comprender las implicaciones jurídicas y financieras de las ventas parciales es esencial para estructurar una transacción que cumpla los objetivos del vendedor.

- Impuestos y asignación: La asignación del precio de compra entre los activos tiene importantes implicaciones fiscales tanto para el vendedor como para el comprador. Los vendedores deben trabajar con asesores fiscales para optimizar la asignación y minimizar las obligaciones fiscales.

Objetivos

Como vendedor, los principales objetivos a la hora de negociar una estructura de negociación favorable son:

- Maximizar el pago inicial en efectivo: El objetivo principal es dar prioridad a la liquidez inmediata y a la mitigación de riesgos. Garantizar un pago inicial en efectivo sustancial asegura una posición financiera más estable para el vendedor desde el principio.

- Minimizar la posibilidad de formas de pago menos favorables: Es crucial negociar condiciones que minimicen la dependencia de métodos de pago menos favorables, como pagarés del vendedor o contrapartidas no monetarias. De este modo, el vendedor puede evitar incertidumbres y garantizar un flujo de ingresos más predecible.

- Facilitar la financiación de terceros: Negociar condiciones que faciliten la financiación de terceros es esencial para reducir la dependencia de la financiación del vendedor y mejorar el acceso del comprador a fuentes de financiación externas. Esto puede ampliar el grupo de compradores potenciales y agilizar el proceso de transacción.

- Minimizar los pagos contingentes: Es imperativo mitigar los riesgos asociados a las ganancias extraordinarias, la financiación del vendedor y las retenciones. Al minimizar los pagos contingentes, el vendedor puede evitar incertidumbres prolongadas y posibles disputas, garantizando así una transición más fluida y asegurando el valor de la operación.

La consecución de estos objetivos requiere una cuidadosa consideración de la estructura del acuerdo y de las estrategias de negociación para optimizar el resultado de la transacción.

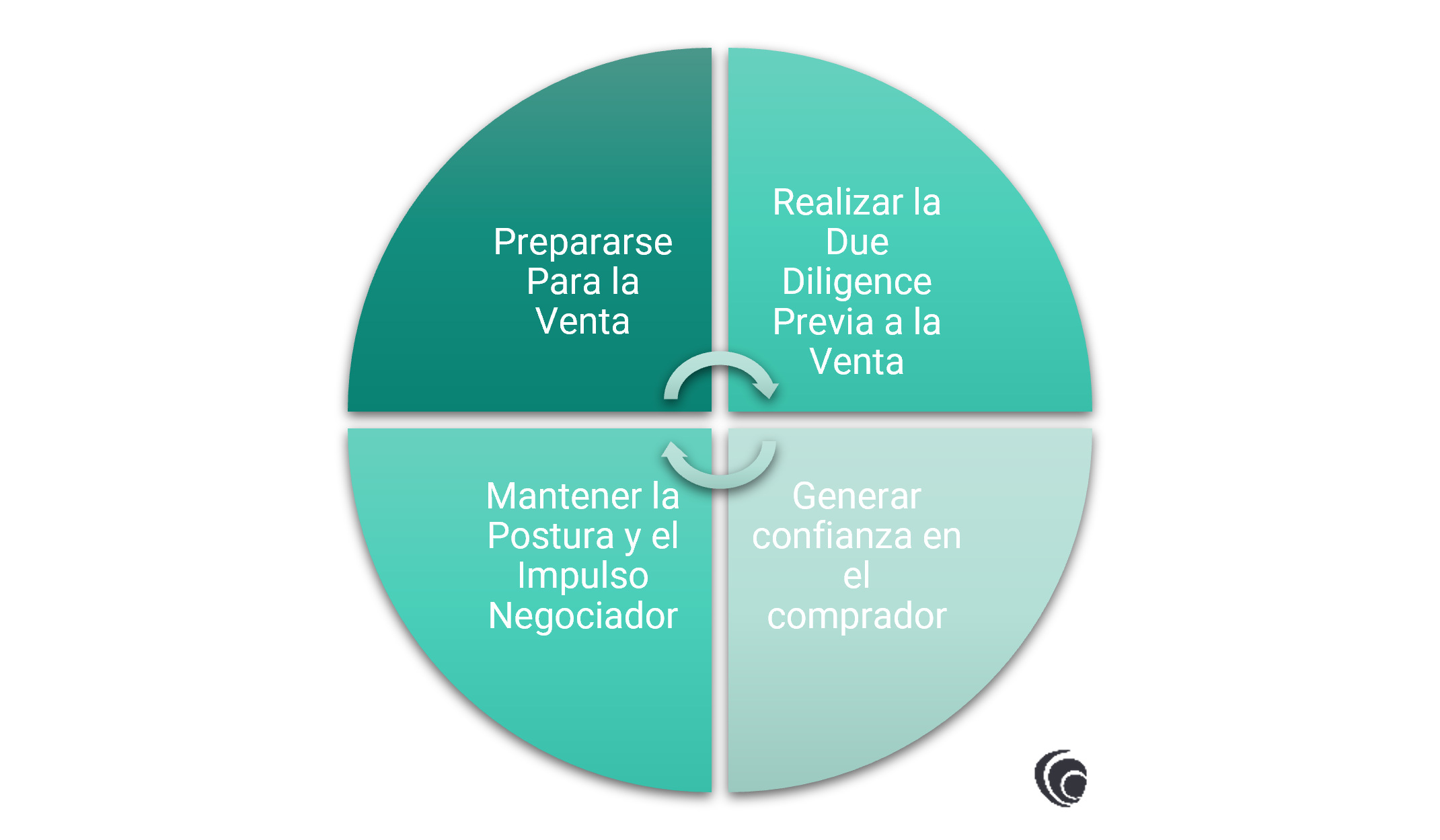

Componentes clave para el éxito de las negociaciones de venta

Para maximizar la estructura del acuerdo y los resultados de la negociación, los vendedores deben adherirse a un marco estratégico que abarque una preparación meticulosa, un compromiso proactivo, una negociación firme y medidas de creación de confianza. Cada aspecto desempeña un papel fundamental en la trayectoria de las negociaciones de venta y, en última instancia, en la consecución de una estructura de negociación favorable:

Prepararse para la venta

Una preparación minuciosa sienta las bases del éxito de las negociaciones de venta. Los vendedores deben embarcarse en un exhaustivo proceso de due diligence para identificar y abordar meticulosamente los posibles riesgos y vulnerabilidades de sus operaciones empresariales. Esto implica llevar a cabo una evaluación exhaustiva de los registros financieros, los procesos operativos, las obligaciones legales y la dinámica del mercado. Al abordar de forma proactiva cualquier aspecto preocupante, los vendedores pueden aumentar el atractivo de su empresa e infundir confianza a los posibles compradores. Además, optimizar las operaciones y minimizar la dependencia del personal clave refuerza la propuesta de valor de la empresa y reduce el riesgo percibido, reforzando así la posición negociadora del vendedor.

Realizar la due diligence previa a la venta

Anticiparse a las preocupaciones del comprador y abordarlas de forma proactiva a través de la due diligence previa a la venta es esencial para adelantarse a los posibles obstáculos y fomentar la confianza del comprador. Los vendedores deben revisar meticulosamente las operaciones de su empresa, los resultados financieros, el cumplimiento legal y cualquier posible responsabilidad para identificar y abordar los problemas antes de que surjan durante las negociaciones de venta. Al llevar a cabo la due diligence internamente y abordar de forma proactiva cualquier preocupación identificada, los vendedores pueden mitigar las sorpresas y fomentar la transparencia, infundiendo así confianza en la transacción y posicionándose favorablemente en las negociaciones.

Mantener la postura y el impulso negociadores

Cultivar una postura negociadora fuerte es primordial para lograr resultados favorables. Los vendedores deben entablar relaciones con varios compradores para aprovechar la dinámica competitiva y mejorar la capacidad de negociación. Demostrar confianza en la propuesta de valor de la empresa y defender firmemente unas condiciones favorables refuerza la posición del vendedor en la mesa de negociación. Sin embargo, es crucial evitar tácticas que puedan socavar la confianza o mostrar desesperación, ya que mantener la credibilidad y fomentar un entorno de negociación constructivo es esencial para alcanzar acuerdos mutuamente beneficiosos. Además, mantener el impulso a lo largo del proceso de negociaciones de venta es crucial para acelerar la transacción y evitar estancamientos o retrasos que podrían erosionar la confianza del comprador.

Generar confianza con el comprador

Fomentar la comunicación abierta y la transparencia con el comprador es fundamental para generar confianza y facilitar unas negociaciones de venta más fluidas. Los vendedores deben esforzarse por establecer una relación colaborativa y constructiva con los posibles compradores, abordando abiertamente sus preocupaciones y facilitando información puntual y precisa. Demostrando integridad, fiabilidad y compromiso con la transparencia, los vendedores pueden aliviar las preocupaciones de los compradores y fomentar un sentimiento de confianza, facilitando así unas negociaciones de venta más productivas y beneficiosas para ambas partes. Además, establecer una buena relación con el comprador fomenta un entorno de negociación positivo y sienta las bases para el éxito de la transacción.

Negociación con éxito

En resumen, la negociación de una estructura de transacción favorable exige un conocimiento profundo de los componentes financieros, las consideraciones jurídicas y las tácticas de negociación estratégicas. Los vendedores deben priorizar la liquidez, mitigar los riesgos y alinear los métodos de pago con sus objetivos. Mediante la adopción de un marco estratégico que abarque la preparación, el compromiso proactivo, la negociación firme y las medidas de fomento de la confianza, los vendedores pueden optimizar los resultados, garantizar condiciones favorables y sentar las bases para el éxito de las transacciones.

Solicita información

Si quieres comprar o vender una empresa, o necesitas mas información sobre nuestros servicios, no dudes en contactar con nosotros a través del formulario.

O si lo prefieres, llámanos al: